System podatkowy wywiera ogromny wpływ na wzrost gospodarczy kraju. Dzieje się tak z dwóch powodów. Po pierwsze, w krajach rozwiniętych państwa zbierają w podatkach zwykle równowartość od jednej trzeciej do nawet połowy PKB. Tak wysoki poziom opodatkowania w oczywisty sposób wpływa na aktywność gospodarczą podatników. Po drugie, żeby państwo mogło pobierać podatki, musi utrzymywać odpowiednie regulacje określające podstawę opodatkowania (czyli to, co ma zostać opodatkowane) i stawki (czyli to, ile – w ujęciu procentowym lub kwotowym – trzeba od danej podstawy zapłacić). Te regulacje wpływają na decyzje dotyczące np. formy umowy między podmiotami, formy prawnej prowadzonej działalności gospodarczej czy sposobu lokowania oszczędności. Ponadto skomplikowanie i zmienność przepisów generują dla płatników dodatkową niepewność związaną z tym, czy w ogóle mają oni zapłacić podatek, a jeśli tak, to według jakiej stawki, a także tym, czy w bliższej bądź dalszej przyszłości ich sytuacja nie ulegnie zmianie.

Ogólna wysokość podatków (opodatkowanie w stosunku do PKB) zależy przede wszystkim od wielkości wydatków państwa – choć państwa czerpią dochody też z innych źródeł, np. z posiadanego majątku, a także zaciągają dług na pokrycie deficytu, to w warunkach gospodarki rynkowej nie jest możliwe sfinansowanie w ten sposób całości wydatków publicznych, które nierzadko sięgają 50% PKB. Bez ruszania strony wydatkowej nie da się więc obniżyć ogólnego poziomu opodatkowania.

Inaczej rzecz ma się jednak z regulacjami podatkowymi – pod tym względem zmiany są możliwe bez reformy wydatków. Dobrze zaprojektowany system podatkowy pozwala podatnikom łatwo obliczać i płacić należne daniny oraz zapewnia środki na sfinansowanie wydatków publicznych. Z kolei zły system podatkowy jest uciążliwy dla podatników oraz zniechęca ich do produktywnej działalności, czyli pracy i inwestowania.

Tym, co negatywnie wyróżnia Polskę na tle innych krajów, jest nie tyle wysokość podatków, choć ta w ostatnich latach istotnie wzrosła i jest wyższa niż średnia dla krajów OECD, ile brak neutralności, skomplikowanie i zmienność systemu.

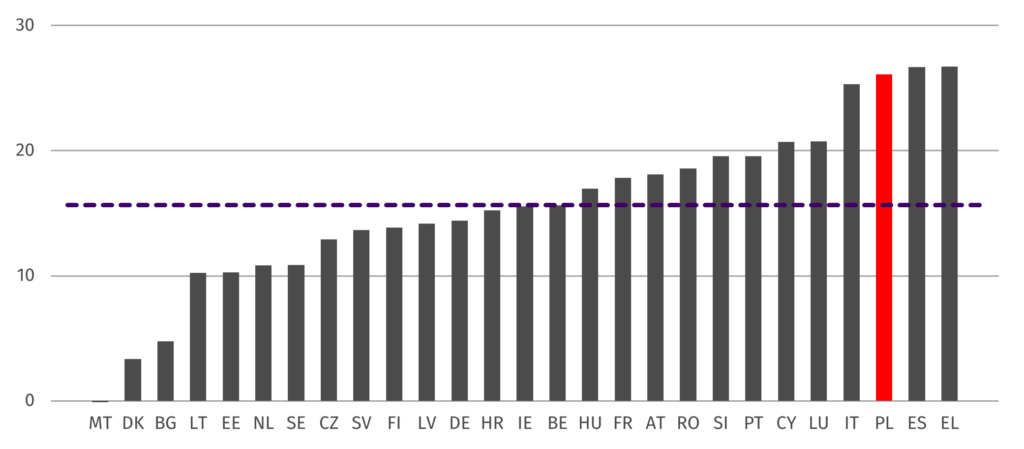

Jednym z kluczowych problemów jest brak neutralności systemu, który faworyzuje bądź penalizuje wybrane branże albo firmy. Przykładem może być zróżnicowanie stawek VAT. W 2020 roku, według szacunków Centrum Analiz Społeczno-Ekonomicznych, wpływy z VAT były z powodu stosowania obniżonych stawek i zwolnień mniejsze od potencjalnych o ponad 26%, podczas gdy średnia dla UE wynosiła 15,7%.

Wykres 1. Utracone wpływy z VAT w wyniku stosowania obniżonych stawek i zwolnień jako procent potencjalnych wpływów.

Tekst powstał w oparciu o Raport FOR: Polityka publiczna oparta na dowodach. Ocena Polski

Pełna treść publikacji znajduje się w pliku do pobrania poniżej.

Kontakt do autorów:

Marcin Zieliński, prezes zarządu i głóny ekonomista FOR

[email protected]

Hubert Wejman, dyrektor ds. komunikacji FOR

[email protected]