2021-01-11

Synteza:

Synteza:

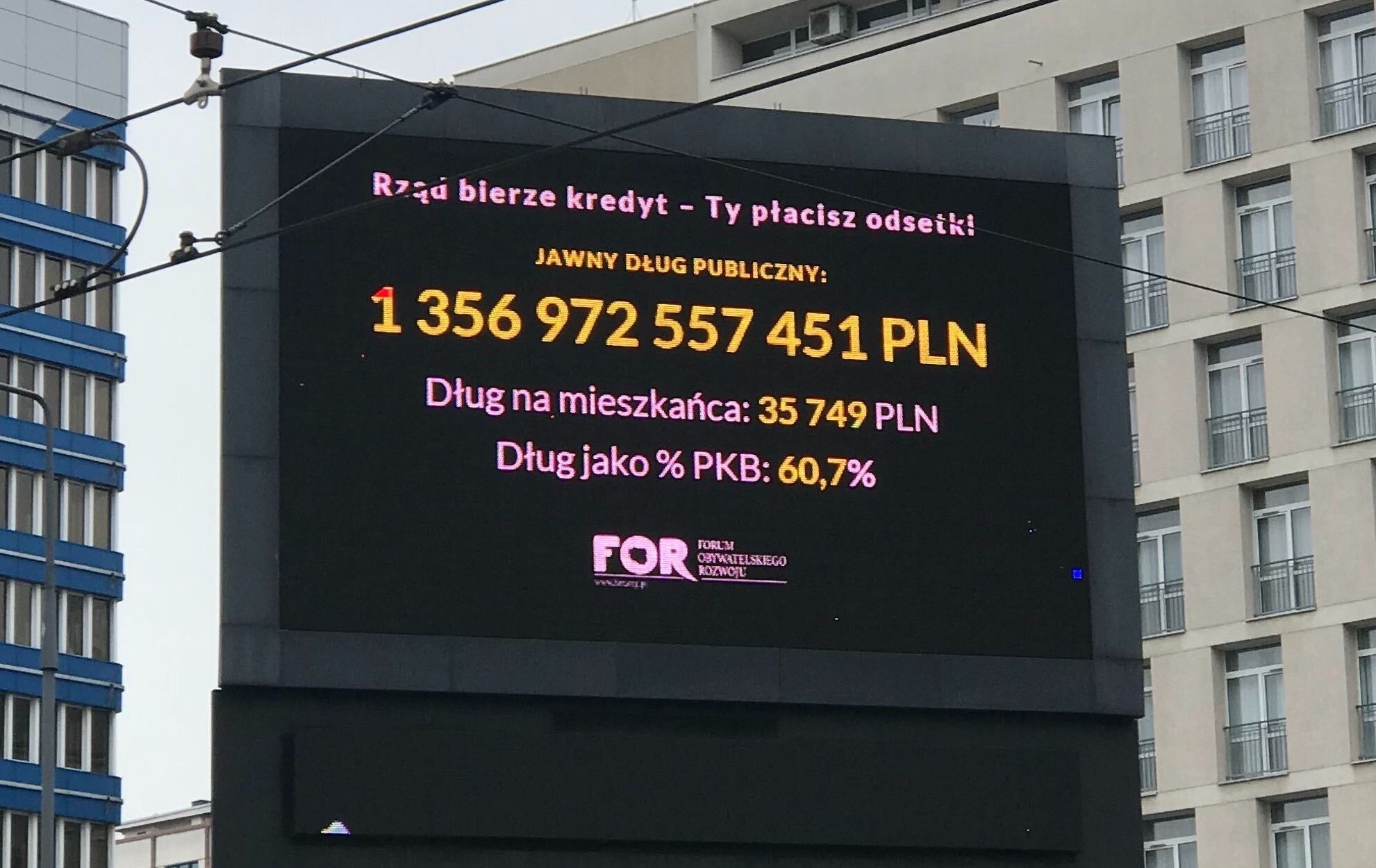

- Deficyty budżetowe kumulują się w coraz wyższy dług publiczny, który może ograniczać wzrost gospodarczy i stwarzać ryzyka fiskalne. Dlatego rządy powinny emitować dług tylko w uzasadnionych przypadkach. Często dzieje się jednak inaczej.

- Inwestycje publiczne mogą uzasadniać finansowanie długiem, zwłaszcza jeżeli korzyści z nich będą czerpały kolejne pokolenia. Szacuje się jednak, że w krajach rozwiniętych zaledwie 4% przyrostu długu publicznego można powiązać z finansowaniem inwestycji publicznych, a nasze szacunki dla Unii Europejskiej wskazują na 1,5%.

- Wielu ekonomistów uważa, że rządy powinny prowadzić politykę antycykliczną, czyli zwiększać finansowanie długiem w kryzysach gospodarczych i ograniczać w boomach. Jednak w największych gospodarkach świata od 40 lat dług publiczny rośnie, a jego dużym przyrostom w kryzysach nie towarzyszą spadki w boomac

h. - Dług publiczny jest wyższy w gospodarkach o starzejących się społeczeństwach, w których istnieje pokusa finansowania coraz liczniejszych starszych wyborców na koszt młodszych pokoleń. W próbie 51 krajów większy o 10 pkt. proc. udział osób w wieku 65+ w populacji związany jest z długiem publicznym wyższym o 85% PKB.

- Inwestycje publiczne mogą uzasadniać finansowanie długiem, zwłaszcza jeżeli korzyści z nich będą czerpały kolejne pokolenia. Szacuje się jednak, że w krajach rozwiniętych zaledwie 4% przyrostu długu publicznego można powiązać z finansowaniem inwestycji publicznych, a nasze szacunki dla Unii Europejskiej wskazują na 1,5%.

- Wysoki dług publiczny i niski wzrost gospodarczy są zjawiskami współwystępującymi. Szacuje się, że gospodarki krajów rozwiniętych o długu publicznym poniżej 30% PKB rosną w tempie 3,7% rocznie, a tych o zadłużeniu publicznym powyżej 90% PKB – już tylko 1,2%. Ten związek jest dwukierunkowy. Z jednej strony dług publiczny może wypierać inwestycje prywatne, ograniczając dostęp firm do finansowania, lub zniechęcać firmy do inwestycji, tworząc oczekiwania wzrostu podatków w przyszłości. Z drugiej strony jeżeli np. rządy reagują na załamania wzrostu gospodarczego wzrostem wydatków publicznych, to zależność może przebiegać w odwrotną stronę.

- Od czasu globalnego kryzysu finansowego sprzed dekady na świecie utrzymują się bardzo niskie stopy procentowe, które ułatwiają rządom obsługę zadłużenia publicznego. Nie wiadomo, dlaczego ani na jak długo stopy procentowe na świecie spadły – w przeszłości ich wzrosty były jednak skokowe i niemożliwe do przewidzenia. Kiedy stopy wzrosły w globalnym kryzysie finansowym przed dekadą Węgry popadły w problemy fiskalne przy podobnym do spodziewanego na koniec roku w Polsce poziomie zadłużenia (ok. 65% PKB). Kraj uniknął niewypłacalności dzięki pożyczce z MFW, ale załamanie silnie przełożyło się na trwały spadek PKB i utratę wielowiekowej przewagi gospodarczej Węgier nad Polską.

Pełna treść analizy znajduje się w pliku do pobrania poniżej.

Kontakt do autora:

Rafał Trzeciakowski, ekonomista FOR

[email protected]